Bemutatás

A Budapesti Értéktőzsde 2005-ben nemzetközileg elismert módszertanra építve dolgozta ki a Budapesti Likviditási Mértéket, amely az egyes tőzsdei termékek piaci likviditását számszerűsíti különböző dimenziók mentén.

A BLM a likviditás fogalmát a befektetők számára legfontosabb szempontból közelíti meg: számszerűsíti azokat a „rejtett” (implicit) költségeket, amelyekkel egy kevésbé likvid termék esetében szembesülnek a befektetők. Ennek megfelelően minél likvidebb egy értékpapír annál kisebb lesz a BLM értéke, ami azt jelenti, hogy alacsonyabb a likviditás ára, vagyis az implicit költségek.

Egy piac akkor tekinthető igazán likvidnek, ha egy megbízás bármikor, bármilyen mennyiségre azonnal végrehajtható anélkül, hogy a piaci árszintre jelentős hatást gyakorolna.

Felhasználási területek

A piaci sokkok, illetve válságok sokszor likviditási válsághoz is vezetnek, ilyenkor az ajánlati könyvekből eltűnik a likviditás. A befektetők ilyen piaci körülmények között csak úgy tudják zárni nyitott pozíciójukat, hogy ajánlatukkal jelentős hatást gyakorolnak a piaci árszintre. Emiatt a likviditási mutatószámoknak számos felhasználási területe van:

Magánbefektetők – A likviditási mérték a befektetői döntések meghozatalához nyújt hasznos információt, illetve segítik az eszközök közötti választást, ezáltal a kockázatok és a költségek csökkentését. Az egyes piacok is összevethetők a mutatók értékeinek összevetésével, valamint a likviditási mérték a kereskedési stratégia kialakításában is segítséget nyújthat.

Kibocsátók – A mutató lehetőséget nyújt a másodpiaci listázások eredményességének összevetésére.

Intézményi befektetők és brókercégek – Értékpapírok tényleges likviditásának elemzéséhez, portfoliók likviditási kockázatának menedzseléséhez, új kereskedési technikák kialakításához, végrehajtási algoritmusok paraméterezéséhez, valamint a tranzakciós költségek elemzéséhez is felhasználható a mutató.

A Budapesti Likviditási Mérték módszertana

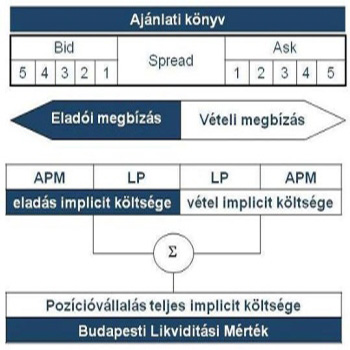

A BLM az értékpapírok ajánlati könyve alapján méri a likviditás költségét. Az ajánlati könyvről másodpercenként készül egy pillanatkép, ami alapján kiszámításra kerül, hogy a meghatározott méretű megbízások milyen átlagáron tudnának teljesülni. Nagyobb megbízások jobban elmozdítják az átlagárat, ezért magasabb az implicit költség, vagyis a BLM értéke.

A mutató két részből áll:

Likviditási prémium (LP): A legjobb vételi és eladási árfolyam különbsége (bid-ask spread), ezt minden tranzakció során kvázi megfizetik a befektetők a megbízás méretétől függetlenül;

Áreltérítő hatás (APM): Nagyméretű megbízások nem tudnak teljesülni az ajánlati könyv legjobb vételi és eladási árszintjein, ezért a megbízás egy része rosszabb árszinteken kötődik le. Ilyenkor a teljes megbízás átlagos teljesítési ára kedvezőtlenebb lesz mint az eredeti ajánlati könyv legjobb ajánlatának ára, ezt nevezzük a nagyméretű megbízások esetében áreltérítő hatásnak.

A BLM a fenti két tényező, tehát a likviditási prémium és az áreltérítő hatás összegéből adódik.

A Budapesti Likviditási Mérték összetevői*

*A BLM értékek nemcsak az első öt legjobb árszint, hanem az összes olyan árszint figyelembe vételével kerülnek kiszámításra, amelyen ajánlati mennyiség található.

forrás: BÉT, Deutsche Börse AG

A BLM bázispontban (a százalék századrésze) fejezi ki likviditás költségét adott kötésnagyságú megbízásokra. A likviditási mérték az alábbi kötésnagyságokra kerül kiszámításra: 20 ezer; 40 ezer; 100 ezer; 200 ezer és 500 ezer euró. Az ajánlati könyvről minden másodpercben pillanatfelvétel készül, hosszabb időszakokra átlagos BLM értékek számolhatók.

A BLM adatok értelmezése

Minél likvidebb egy termék, annál szűkebb és mélyebb az ajánlati könyve, ami alacsonyabb BLM értékekhez vezet. Például ha a BLM érték 500 ezer eurós kötésnagyság esetén 100 bázispont (1%), akkor az azt jelenti, hogy egy 500 ezer eurós vételi ajánlat, illetve egy ugyanilyen méretű eladási ajánlat végrehajtása 1 százalékkal rosszabb kötési árszintet eredményez a befektető számára, mint ha a középárfolyamon (a bid-ask spread közepe) jönne létre az ügylet. Ezt az 1 százalékot implicit (“rejtett”) költségnek is nevezik, míg az explicit (“látható”) költségek közé tartozik a brókeri jutalék vagy az elszámolási díj.

Példa a BLM értelmezésére: ha a BLM értéke 50 bázispont (0,5%) és egy befektető ebben a részvényben napon belüli pozíciót (daytrade) vesz fel 5,5 millió forint (~20 ezer euró) értékben, akkor a brókeri jutalék mellett kalkulálnia kell a tranzakció implicit költségével is, ami körülbelül 27 500 forint (100 euró). Ez az összeg abból adódik, hogy nap elején a befektető nem tud 5,5 millió forint értékű pozíciót nyitni az ajánlati könyv középárfolyamán, majd nap végén nem tudja zárni a pozícióját a középárfolyamon, és ez a költség csökkenti a tranzakció nyereségét.

A BLM adatok publikálása

A Budapesti Értéktőzsde havi rendszerességgel közzéteszi a havi átlagos BLM értékeket részvényekre, befektetési jegyekre, certifikátokra és a határidős BUX kontraktusra. Részletesebb BLM adatok megvásárolhatók a BÉT információs központján keresztül, melynek feltételei az alábbi linken találhatók: historikus díjtáblázat.